오늘은 [액면분할]에 대한 개념을 잡아볼까 합니다.

먼저 사전적 정의부터 살펴보겠습니다.

액면분할 [ Stock Split]이란?

- 주식의 액면가액을 일정한 분할비율로 나눔으로써 주식수를 증가시키는 일.

우선 액면분할에서 액면이 무슨 말인지 알아야 될 것입니다.

회사가 주식시장에 상장하기 전에 액면가(주식의 기본가치)를 정하게 됩니다.

주식의 액면가는 총 6종으로 100원, 200원, 500원, 1000원, 2500원, 5000원으로 나뉘어 있습니다. 단순히 보자면, 회사가 주식시장에 상장할 때 1주의 기본 가치를 액면가로 보면 됩니다. 이때, 사람들이 판단하기에 그 주식의 가치가 액면가보다 높으면 그 주식을 사기 위해 몰려들 것입니다.

몰리게 되면 공급과 수요의 원칙에 따라 주식의 가치는 더 오르게 됩니다.

즉, 상장하는 시점에 액면가보다 더 높은 금액으로 주가가 결정되어 시장에 나오게 되는 구조입니다.

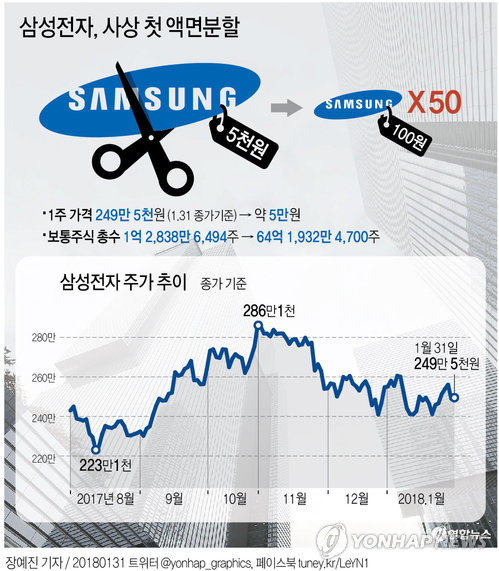

과거 삼성전자의 액면가를 볼까요?

사진을 보면 아시겠지만 우리가 알고 있는 과거 삼성전자의 액면가는 5000원이었습니다. 과거에 액면가 5000원짜리가 주식시장에 들어와서 엄청난 가치로 인정받고 있는 모습을 볼 수 있었습니다.

현재에는 액면분할하고 액면가가 100원이 되고 가격은 63800원이 되었습니다. 50:1 액면 분할 이후의 가격입니다.

다시 액면분할의 개념을 알아보도록 하겠습니다.

액면분할은 유상증자나 무상증자의 개념과는 조금 다르게 시가총액의 증가나 감소 없이 액면가를 나누어 주식의 수를 증가시키는 것입니다.

예를 들면.

주가 : 100만 원

액면가 : 5000원

액면가를 1000원으로 액면분할을 실시한다고 한다면 5000원이던 액면가를 5만큼 쪼개야 액면가가 1000원이 됩니다. 같은 비율로 주가도 5로 나누어 20만 원이 되게 됩니다.

즉 액면가는 5000원에서 1000원으로, 주가는 100만 원에서 20만 원으로 줄어들게 되는것입니다. 여기서 궁금증을 갖게 되죠. 아니 왜 주가를 낮춰? 그럼 기존 주주들 손해보는거 아냐?

액면분할이 증자나 감자와 다른 이유입니다.

시가총액은 일정한 상태에서 액면가와 주가가 떨어지는 구조라 주주들의 평가금액이 일정하게 됩니다. 그만큼 주식 수가 증가하기 때문입니다.

예를 계속 들면

발행주식수 : 1000주

주가 : 100만원

액면가 : 5000원

위와 같은 주식이 1/5로 액면분할이 된다면

발행주식수 : 5000주

주가 : 20만원

액면가 : 1000원

시가총액은 발행주식수 * 주가니까 100만원 * 1000주 = 20만원 * 5000주 가 되는 것입니다. 정리하자면 액면분할 실시 후 시가총액이 일정한 상태에서 주식의 숫자는 증가하고 주식의 가격과 액면가격은 감소하게 됩니다.

혹시나 이해가 안 가면 위의 예를 1~2회 정도 더 읽어 보시면 쉽게 이해될 것으로 보입니다.

그럼 액면분할은 왜 하는 것일까요?

보통 주가가 너무 오른 경우에는 투자자들이 그 주식을 사기에 부담스럽죠

과거의 삼성전자처럼 한주에 100만 원이 넘어 버리면 소액 투자자의 입장에서는 한주를 사는데도 벽이 생깁니다. 매수할 수는 있지만 혹시나 하락하게 될 때 주가가 높다 보니 분할매수, 물타기 등이 어려워지고 전략적으로 운용을 하기 힘들어지기도 합니다. 이런 이유 때문에 소수점 거래에 대한 얘기가 나오고 있지만 현실적으로는 쉽지 않습니다.

코인과 비교하자면 코인의 경우 비트코인이 4000만 원이라고 하더라도 1만 원어치를 살 수 있습니다. 쪼개어서 살 수 있기 때문입니다. 하지만 국내 주식은 쪼개어서 살 수가 없습니다. 소액 투자자에게 부담이 많이 가는 구조입니다.

이러한 부담이 해당 종목의 유동성을 떨어뜨리게 돼요. 주식거래 자체가 잘 일어나지 않게 됩니다. 이러한 경우에 액면분할을 통해 매수하는데 큰 부담이 없을 만큼 주가를 낮춘다면 어떻게 될까요?

일단 100만 원이던 주가가 20만 원이 되면 상대적으로 가격이 싸다고 체감하게 되고 부담이 없으니 거래량이 증가하게 되어 투자자들로부터 많은 관심을 받을 수 있게 됩니다. 그렇기 때문에 액면 분할은 호재로 보는 경우가 많고 반면 액면 병합의 경우에는 악재로 보는 경우가 많습니다.

시장에서는 액면분할을 긍정적으로 바라보는 시각이 큽니다.

액면분할을 하겠다고 발표를 하면 주가는 슬금슬금 상향하게 되는 경우가 많습니다. 물론 절대적인 것은 아닙니다.

그리고 거래정지 후 액면 분할 당일 주가는 크게 상승하거나 크게 하락하게 되는 경우가 많습니다. 액면 분할 호재가 사라지기 때문입니다. 호재 소멸이 주가에는 영향을 미치게 됩니다.

경험상으로 보면 액면분할 당일에는 주가가 크게 오르다가 다시 하락하는 장대음봉을 그리는 경우가 많습니다.

이러한 장점으로 인해 액면분할은 계속해서 하는 게 좋을까요?

아닙니다. 액면분할을 거듭할수록 주가는 계속 싸지게 되고 과도한 거래량이 발생하게 됩니다. 단타 매매자들의 표적이 되고 그 종목은 싼 주식이라는 이미지가 강해지면서 주가를 안정적으로 상승시키기 어렵게 될 수도 있습니다. 고가가 더 잘 팔리는 사람들의 심리가 주가에도 반영되는 경우가 많습니다.

주가의 유동성이 필요한 적절한 시점에서만 시행하는 것이 좋습니다.

액면분할이 있다면 이와 반대되는 개념도 있습니다.

액면병합

앞서서 언급했듯이 주가가 낮고 거래량이 과하게 많은 경우에는 시장에서 싼 주식이라는 이미지가 강해지고 단타 매매자들의 표적이 된다고 했죠?

이로 인해 자연스럽게 주가 변동성은 커지고 안정적인 주가상승은 이루기 힘들어지게 됩니다.

데이 트레이딩, 단타 매매자들이 주가가 올라갈만하면 팔고 팔고 또 팔고 하다 보니 주가는 어느 정도 이상으로 못 올라가게 됩니다.

이를 해결하자면 시장에서의 이미지를 바꿔야 됩니다. 이미지를 바꾸는 데 있어서 가격만큼 좋은 방법은 없습니다.

더 이상 액면 병합이 이뤄 난 이후 종목은 싼 종목, 거래가 과하게 일어나는 종목이 아니게 돼야 합니다.

그런 이유로 시행되는 방법이 액면병합입니다. 그렇다고 해서 액면 병합이 호재는 아니고 악재에 가깝습니다.

100원의 액면가가 500원이 되고, 주가는 5배 상승, 주식수는 1/5배로 감소하게 되어 과한 유동성을 죽이게 되는 것입니다. 시가 총액은 일정한데 주가의 가격을 높이게 되면서 시장 참여자를 줄게 만듭니다.

물론, 모든 일이 이론처럼만 흘러가지는 않습니다.

액면병합이 유행하던 2000년 초반에는 병합한다는 소리만 나오면 주가의 상승이 이루어졌지만 액면병합 이후 주가는 액면병합 이전의 주가로 돌아가려는 경향이 있어서 주가의 하락도 있었습니다. 전체적인 시장의 분위기에 따라서 유행처럼 만들어지기도 합니다.

액면 분할과 액면 병합을 알아보았습니다. 액면 병합과 분할은 주식 시장이 존재하는 한 계속해서 나오기 때문에 관련해서는 완벽하게 숙지하는 것이 중요합니다.

출처 : 네이버블로그 / 근공